住宅ローン控除とは個人が住宅ローンを利用してマイホームを新築・取得・増改築などした場合に、下記の主な要件を満たせば一定期間の間、年末時点でのローン残高の1%(控除上限額は40万円、長期優良住宅などの場合は50万円)が所得税から差し引かれる制度です。

住宅ローン控除の主な適用要件

● 居住用のマイホームであること

● 住宅ローンの返済期間が10年以上であること

● 新築又は取得をした住宅の床面積が50平方メートル以上であること(ただし、2021年度の税制改正で床面積の要件が一部変更)

● 特別控除を受ける年分の合計所得金額が、3,000万円以下であること

● 生計を一にする親族などからの購入でないこと

2021年度税制改正について

① 控除の適用期間が延長

控除期間が13年に延長

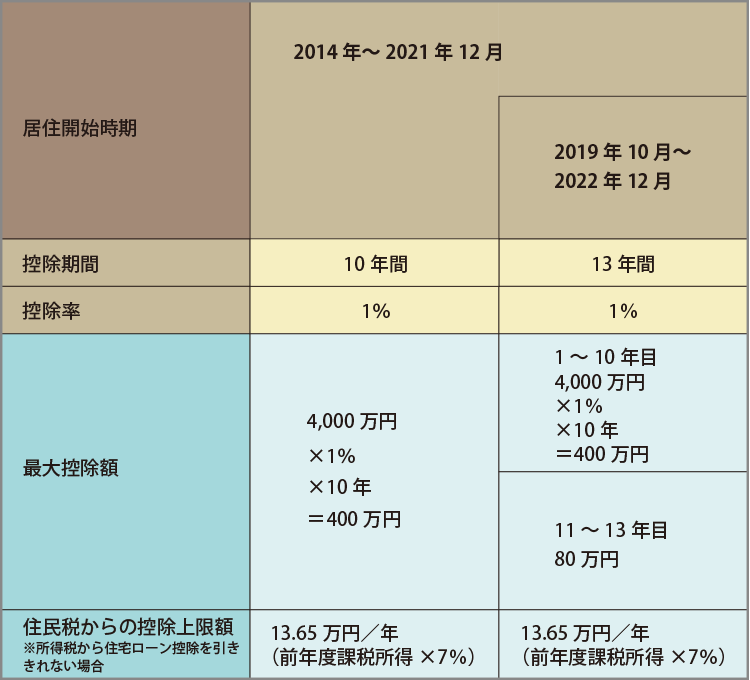

従来の住宅ローン控除では控除期間は最長10年間でしたが、消費税10%への引き上げにより消費税10%が適用されるマイホームを取得等した場合、控除期間が10年間から13年間に延長されました。

そして、2020年の『新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律』によって延長になり、2021年に入ってから『令和3年度税制改正』で再延長となりました。

13年控除を受ける要件

令和3年度税制改正のローン控除期間13年間の特例を受けるには、次の要件を満たす必要があります。

● 一定の期日までに住宅の取得等に係る契約を締結していること

◎ 注文住宅を新築する場合:2019年10月1日~2020年9月30日まで

◎ 分譲住宅・既存住宅・増改築の場合:2019年10月1日~2020年11月30日

● 2021年12月31日までに住宅に入居していること

控除の計算方法

● 1~10年目

年末時点のローン残高× 1%。

※1年で最大40万円、10年間で最大400万円。

※控除期間10年間の場合と同様です

※長期優良住宅の場合、1年で最大50万円

● 11~13年目

下記1、2のうち、いずれか少ない方の金額。

【1】年末時点のローン残高× 1%

【2】(建物の税込取得価格-消費税分)× 2% ÷ 3 ※3年間で最大約80万円。

② 床面積の要件の緩和

これまで住宅ローン控除の対象となる住宅は床面積が50平方メートル以上の住宅に限られていましたが、2021年度の税制改正により、40平方メートル以上の住宅も控除期間13年間の特例の対象となりました。

ただし、40平方メートル以上50平方メートル未満の場合、その年の合計所得金額が1,000万円以下であることが条件です(50平方メートル以上の場合は今まで通り、その年の合計所得金額が3,000万円以下であることが条件です)。

住宅ローン控除の最大控除額と住民税からの控除上限額

住宅ローン控除を受けるための手続きは?

【1】控除を受ける最初の年

控除を受ける最初の年は、必要事項を記載した確定申告書を納税地(原則として住所地)の所轄税務署長に提出する必要があります。

【2】 2年目以後

★サラリーマンの方

2年目以後の年分は、年末調整で住宅ローン控除の適用を受けることができます。この場合、税務署から送付される「年末調整のための住宅借入金等特別控除証明書兼給与所得者の住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高等証明書」を勤務先に提出する必要があります。

★サラリーマン以外の方

必要事項を記載した確定申告書に「住宅借入金等特別控除額の計算明細書」のほか、「住宅取得資金に係る借入金の年末残高等証明書」を添付して提出すればよいことになっています。

投稿者プロフィール

- 当事務所は開業して38年の小規模(所長を含め5人)な事務所です。申告手続きだけではなく、個人事業者・法人のクライアント様には、6カ月の事業期間が経過際に、予想税額をお知らせするなど、納税に備えていただいています。相続税の改正で、今後は相続税を納税しなければならない方が多くなります。ご心配される前に遠慮なく相談してください。

最新の投稿

固定資産税2025年10月3日【固定資産税】空き家のままだと6倍に?

固定資産税2025年10月3日【固定資産税】空き家のままだと6倍に? セルフメディケーション税制2025年4月7日【医療費控除の特例】まだ諦めないで!セルフメディケーション税制が受けられるかも!

セルフメディケーション税制2025年4月7日【医療費控除の特例】まだ諦めないで!セルフメディケーション税制が受けられるかも! 確定申告2024年12月3日【個人事業主向け】何が経費になり、何が経費にならないのか?

確定申告2024年12月3日【個人事業主向け】何が経費になり、何が経費にならないのか? 定額減税2024年4月24日【定額減税】住民税と所得税はいくら控除される?

定額減税2024年4月24日【定額減税】住民税と所得税はいくら控除される?

100年ライフマネジメント

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。