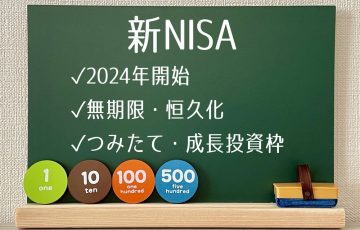

2024年1月からNISA制度が大幅に変更されます。

お客さまと話をしていると「新しいNISAについて教えてほしい」とのお声を多くいただき、関心の高さが伺えます。

新NISA制度は非課税限度額が増え、非課税の期間も無期限となりますので、今までよりも投資環境が良くなります。

新しいNISA制度への期待感が高まる中、「2023年末までの一般NISA、つみたてNISAで投資した資産はどうなるの?」と思った人も多いのではないでしょうか。

今回の記事では2024年以降、今までの「一般NISA」、「つみたてNISA」はどうなるのか、そしてどのように対応したらよいのかを考えていきます。

新規買付について

2023年末をもって現在の「一般NISA」、「つみたてNISA」での新規での買付はできなくなります。

2024年1月以降は新NISAでの買付がスタートします。

非課税期間

2024年からの新NISA制度は非課税期間が無期限となりますが、2023年末までに買付した資産は現行制度を引継ぐので「一般NISA」は5年間、「つみたてNISA」は20年間非課税となります。

【例1】2023年、一般NISAで買付した資産 ⇒ 2027年末まで非課税

【例2】2023年、つみたてNISAで買付した資産 ⇒ 2042年末まで非課税

非課税限度額

新NISAの非課税限度額は2023年末までに買付した「一般NISA」、「つみたてNISA」の資産とは別枠での管理となります。

つまり今まで「一般NISA」、「つみたてNISA」をやってきたことで、来年からの非課税限度額が減額されることはなく、2024年1月から1,800万円の非課税限度額をフルで活用できます。

非課税期間が終わったら

「一般NISA」は非課税期間が5年間となっており、2019年度に購入した資産は2023年末までに売却する(非課税での売却が可能)か課税口座(特定口座or一般口座)に移管するかの選択が必要となります。

何も手続きをしない(売却をしないと)と課税口座に移管され、2023年以降、課税対象となる可能性があります。

尚、2018年度に「一般NISA」で購入した資産はロールオーバーが可能でしたが、新NISA制度がスタートするので、2019年度以降に一般NISAで購入した資産はロールオーバーができなくなります。

(新NISA制度へのロールオーバーはできません)

※ロールオーバーとは非課税期間終了後(5年後)に保有している資産をもう5年間非課税で運用する方法です。

「つみたてNISA」はロールオーバーの対象外なので、気にする必要はありません。

2019年~2023年末までに「一般NISA」口座で買付している人はロールオーバーが今後できなくなることを覚えておきましょう。

現行NISAと新NISAの違い

※非課税枠の再利用について:投資信託等を売却することで非課税限度枠を再利用できます。

例)1,800万円(非課税保有限度額)の内500万円を売却⇒翌年以降500万円が再利用可能

※翌年以降500万円の枠を再利用できますが、年間投資上限額は360万円なので、一括で500万円枠の再利用はできません。

つみたてNISAはどうする?

2019年度に購入した「つみたてNISA」は2038年末まで非課税で運用が可能です。

上記の例ですと、2039年に課税口座に移管されます。

尚、課税口座への移管時は「時価」となります。

つまり2019年に仮に40万円を「つみたてNISA」で買付し、2038年末に80万円になっていたら、特定口座(課税口座)に移管する際の取得価格は80万円となり、80万円を超えた部分が2038年以降課税対象となります。

「つみたてNISA」は非課税期間が20年間と長いので基本的には、そのまま置いておき、ライフプランに合わせて解約を検討していきましょう。解約はいつでもできます。

一般NISAはどうする?

一般NISAは上記「非課税期間が終わったら」でもお伝えした通り、非課税期間5年間と短く、ロールオーバーが今年からできなくなります。

選択肢は…

● 2023年度中に売却する

● 課税口座に移管する

の2択です。

売却しないと、自動的に課税口座に移管されます。

課税口座に移管する際は「時価」となります。

2019年に仮に120万円を「一般NISA」で買付して、2023年末に100万円になっていたら、課税口座に移管される際の取得価格は100万円となります。

2024年1月以降、100万円を超えた部分が売却時に課税対象となります。

売却時に100万円以下であれば、利益が出ていないので、課税対象外となります。

運用損益状況がプラスであれば、売却して新NISA制度の資金に活用するのが良いでしょう。

マイナスであれば、課税口座に移管してプラスになるまで待つ、または売却して新NISAの資金に活用するか選択が必要です。

「つみたてNISA」で運用している方は非課税期間が長いので、急ぎの検討事項はありませんが、「一般NISA」で運用してきた方は2023年末までに売却するのか、課税口座に移管するのか判断が必要です。

せっかく非課税で売却できたのに、課税されてしまってはNISAで運用していたメリットを享受できなくなってしまいます。

年末にバタバタしないように、出口戦略をしっかりと考えておきましょう。

投稿者プロフィール

- 夢や目標に対して総合的な資金計画を立て、実現に導く方法が「ファイナンシャル・プランニング」です。当社のファイナンシャル・プランナーが6分野全体のバランスを総合的に考えた上であなたのライフプラン実現の為に長期間サポート致します。

最新の投稿

マネープラン2024年3月22日【住宅ローン】繰り上げ返済は「損」なの?「得」なの?

マネープラン2024年3月22日【住宅ローン】繰り上げ返済は「損」なの?「得」なの? ファイナンシャルプランナーになるまで2023年12月11日【私がFPになるまで】大切なのは話をしっかりと聞ける「傾聴力」

ファイナンシャルプランナーになるまで2023年12月11日【私がFPになるまで】大切なのは話をしっかりと聞ける「傾聴力」 NISA2023年10月30日【新NISAスタート】一般NISA、つみたてNISAはどうなる?

NISA2023年10月30日【新NISAスタート】一般NISA、つみたてNISAはどうなる? 自動車保険2023年6月9日【自動車保険】弁護士特約を付けるとこんなに安心!

自動車保険2023年6月9日【自動車保険】弁護士特約を付けるとこんなに安心!

100年ライフマネジメント

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。